In Europa, l’estate è più bollente che mai. Non si parla solo della temperatura, a livello globale abbiamo avuto il giugno più caldo di sempre (dati Copernicus climate change service-C3s), ma anche della coincidenza senza precedenti di eventi chiave nel plasmare il nostro futuro. Dopo le europee di giugno, il voto francese e, sporgendosi un poco fuori, quello britannico. Il tutto nell’attesa del grande appuntamento elettorale americano di novembre. È tenendo bene in mente tutti questi fronti che la Banca Centrale Europea, dopo il primo taglio dei tassi di giugno, prosegue nelle sue scelte di politica monetaria.

Ma ciò cui più di tutto si rivolge l’attenzione di Francoforte sono e restano i dati, specialmente quelli economici, con un’inflazione che dopo essere scesa a 2,4% ad aprile, a maggio era di nuovo al 2,6%, in un lieve ritorno di fiamma? «Non dire gatto se non ce l’hai nel sacco» dice – citando il Mister Giovanni Trapattoni – Klaas Knot, Presidente della Banca Centrale olandese e del Financial Stability Board, membro del Governing Council BCE. È una battuta, ma esprime con efficacia l’approccio dei banchieri centrali alle prossime mosse e a un taglio ulteriore dei tassi: la prudenza è la chiave.

«Possiamo proseguire, lentamente ma con sicurezza, nel sollevare il piede dal freno. Nel farlo, seguiremo un approccio data-dependent, decidendo incontro per incontro. I tre criteri che abbiamo usato quando l’inflazione era in salita rimarranno rilevanti nella discesa: 1-l’outlook dell’inflazione alla luce dei dati futuri, 2-le dinamiche sottostanti all’inflazione, 3-la forza della trasmissione della politica monetaria».

I dati sul taglio dei tassi

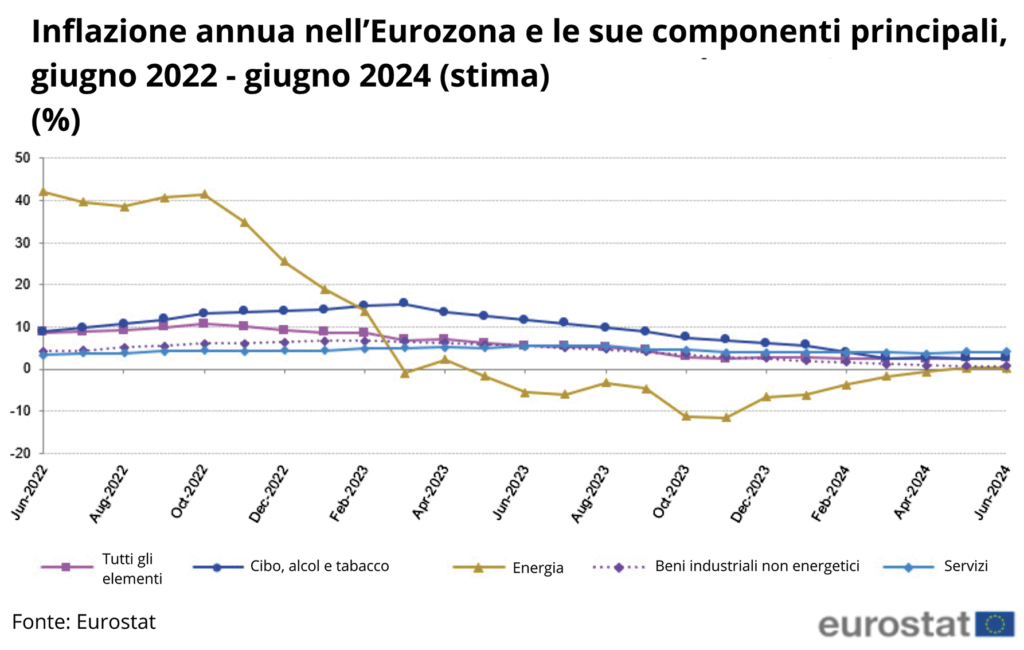

I numeri in questione, quelli che dovrebbero guidare l’allentamento, hanno un aspetto incoraggiante. A partire dal dato assoluto dell’inflazione: il picco, nella seconda metà del 2022, alla vigilia dei rialzi dei tassi, era intorno al 10%. Oggi, dopo l’intervento di Francoforte, la situazione è radicalmente diversa. Se le previsioni sono esatte, il dato di giugno dovrebbe ritornare al 2,4%, avvicinandosi notevolmente all’obiettivo 2% su cui la Banca Centrale è rimasta inamovibile.

Guardando alle componenti di fondo del dato, la situazione è più sfumata: la core inflation (cioè i prezzi al consumo di beni e servizi), che pure è a livelli più controllati, a maggio sale al 2,9% year on year rispetto al 2,7% di aprile. Da un mese all’altro, tuttavia, le percentuali indicano un chiaro rallentamento: dopo un aumento dello 0,7% da marzo ad aprile, a maggio la percentuale scende a un +0,4%.

La situazione è comunque lungi dall’essere idilliaca, e il principale responsabile è noto a tutti: l’inflazione dei servizi, che rappresenta la componente principale dell’HICP (Harmonised Index of Consumer Prices) dell’Eurozona e a maggio è risalita al 4,1% anno su anno dal 3,7% di aprile. Un dato strettamente connesso a quello della crescita dei salari, in aumento del 4,7% nel primo semestre 2024 rispetto ai dodici mesi precedenti. Tuttavia, le proiezioni su questo fronte al momento non mettono particolarmente in allarme. Inoltre, lato occupazione, che nell’ultimo periodo ha toccato picchi storici in tutta Europa, osserviamo una generale normalizzazione delle aspettative. A giugno l’Employment Expectations Indicator dell’Eurozona scende a 99,7 punti, cioè al di sotto della sua media di lungo termine, rappresentata dai 100 punti.

In compenso, la trasmissione delle politiche BCE a Mercati ed economia reale resta piuttosto solida. «I nostri aumenti dei tassi di 450 punti base sono stati trasmessi sui tassi di prestito con un certo vigore. In termini di trasmissione, ci potrebbe essere ancora spazio, man mano che i prestiti in scadenza stanno venendo rifinanziati. In più, l’espansione del credito si è significativamente ridotta e si aggira ora intorno allo zero» ricorda Knot. Un fattore che consente di avere pazienza prima di fare mosse ulteriori, sapendo che le armi a disposizione dell’Eurozona non sono ancora spuntate.

Una crisi senza precedenti

E attendere è proprio quello che i banchieri centrali sono intenzionati a fare, almeno per il momento. Una prudenza che non è eccessiva, se si considera che la situazione attuale ci pone davanti a una successione di eventi di indubbia eccezionalità. La crisi pandemica, in tutta la sua drammatica unicità; poi gli shock geopolitici e climatici: le variabili da tenere in considerazione sono moltissime. «Per un verso, nonostante 25 anni di storia istituzionale (l’euro è nato il primo gennaio 1999, ndr), abbiamo poca esperienza con un allentamento graduale della politica monetaria seguente a un ciclo di restrizioni. In più, ogni ciclo è diferente, in particolare da quando l’economia globale ha subito importanti cambiamenti strutturali negli ambiti macroeconomico, finanziario e politico negli ultimi decenni» ricorda Knot.

In questo quadro, una delle poche certezze è rappresentata dai dati stessi e dalla capacità di analizzarli volta per volta. «Questa modalità di conduzione della politica monetaria può essere riassunta in una breve frase: attendere i dati in arrivo, incluse le nuove proiezioni, e decidere di conseguenza». E qui torna la metafora calcistica: «Suona molto semplice. Ma come disse una volta la leggenda del calcio olandese Johan Cruijff, il calcio è molto semplice, ma la cosa più difficile che ci sia è giocare del calcio semplice. Si può dire lo stesso per la politica monetaria, perché al di sotto di questo quadro apparentemente semplice e dei criteri che lo guidano, ci confrontiamo con incertezze che rendono tutt’altro che facile prevedere l’inflazione e calibrare le politiche».

Un’affermazione che, fuor di metafora, ricorda parecchio quanto detto dalla stessa Presidente della Banca Centrale Europea, Christine Lagarde, all’indomani del taglio: «Abbiamo preso la decisione appropriata. Ma questo non significa che i tassi d’interesse siano su un cammino di decremento lineare. Ci potrebbero essere periodi in cui tratterremo ancora fermi i livelli dei tassi. Il costo del denaro nell’Eurozona non è su una traiettoria predefinita».

Le aspettative di inflazione

Insomma, la nave Europa naviga a vista. Ma non è detto che sia un male. A dire il vero, finora le circostanze sembrano premiare questo atteggiamento. «Le proiezioni di inflazione implicano un atterraggio morbido: ci aspettiamo che l’inflazione discenda verso il target a tempo debito e senza innescare una grossa inversione di tendenza nell’economia. In sostanza, si può dire che il punteggio è di uno a zero – siamo passati in testa».

Insomma, il tanto temuto hard landing dovrebbe essere scongiurato, o almeno esce dal range degli scenari più probabili. «Le aspettative di Mercato sull’andamento dei tassi BCE si sono modificate nelle ultime settimane, in risposta ai nuovi dati in arrivo, ma sono al momento piuttosto in linea con il pricing del Mercato al momento delle nostre proiezioni. Questi cambiamenti mostrano che il cammino verso il nostro obiettivo può essere un po’ accidentato, ma che i Mercati comprendono la nostra funzione di reazione guidata dai dati», prosegue Knot.

Proprio le aspettative di inflazione rappresentano l’aspetto chiave della crisi che è esempio principe di uno hard landing, quella degli anni ’70. Anch’essa nasce da uno shock sui prezzi dell’energia, quello seguito alla guerra dello Yom Kippur tra Israele e una coalizione di Paesi arabi e ai rialzi di prezzo voluti dell’OPEC, il cartello internazionale dei Paesi produttori di petrolio. Per gli Stati Uniti, la crisi arriva dopo un decennio – gli anni ’60 – in cui l’inflazione era stata costantemente a livelli relativamente alti. Nel giro di pochi mesi, nel 1974, i prezzi al consumo registrano aumenti a doppia cifra. Una situazione superata solo nel 1982, dopo un rialzo dei tassi particolarmente aggressivo – fino al 19% in sei mesi, dal luglio 1980 al gennaio 1981 – cui segue una pesante recessione di 16 mesi.

La differenza rispetto alla situazione attuale? Proprio quelle attese di lungo termine degli investitori sull’inflazione, allora disancorate dai target della Banca Centrale, oggi solidamente vicine all’obiettivo. Secondo il sondaggio condotto dalla BCE sui professional forecasters, l’aspettativa per il 2024 è stabile al 2,4%, ma già nel 2025 si attesta al 2%. In perfetta coerenza con gli intenti di Francoforte.

Lo scenario globale

Allungare lo sguardo troppo oltre questa prospettiva di medio-breve termine sarebbe poco sensato, a tratti perfino imprudente. I fattori geopolitici di incertezza sono molto più numerosi anche solo rispetto a 5 anni fa, alla vigilia della crisi pandemica. L’assetto globale sta cambiando nel profondo, dal modo in cui funzionano le sue relazioni diplomatiche e politiche alla stessa attività economica. Uno scenario di notevole incertezza. «È il riflesso dell’alta frequenza degli shock di grandi dimensioni, in particolare dal lato della domanda, oltre che dei rischi geopolitici e dei cambiamenti strutturali nell’economia che è difficile catturare nei nostri modelli. Questi includono la deglobalizzazione, i cambiamenti demografici, la digitalizzazione e il cambiamento climatico. In particolare, dobbiamo comprendere meglio le dinamiche del Mercato del lavoro e i fattori che le guidano».

Una serie di aspetti cui si aggiunge, per l’Europa, una certa instabilità interna. Combinazione di 27 Paesi, l’UE somiglia più a una media tra prospettive e idee diverse che a un blocco in grado di muoversi con compattezza. Uno stato delle cose che si acuisce man mano che le trasformazioni politiche in atto nel continente minacciano la stabilità della maggioranza che lo governa.

Uno sguardo al futuro

Ma cosa c’è dietro la fine della crisi e della sua ripresa? Alla vigilia della pandemia, il quadro era quello di una stagnazione cronica, con una bassa inflazione e tassi d’interesse ancora più bassi. Cercando di immaginare un’ipotesi di futuro, in particolare sul piano strategico, Knot torna al calcio. «È un po’ come seguire le tattiche del leggendario Giovanni Trapattoni. Applicare flessibilità nel periodo a venire ci potrebbe consentire di guardare oltre le piccolo deviazioni dal nostro target, finché sapremo rispondere con particolare forza alle deviazioni più ampie, tanto verso il basso quanto verso l’alto. In termini calcistici, questo significa avere la propria difesa in ordine, lasciare che l’avversario entri di poco nella tua metà campo per capire cosa ha intenzione di fare. Poi colpire con forza nel contrattacco, se necessario».

Una flessibilità che si estende anche all’uso degli strumenti a disposizione della Banca stessa. «Quando l’inflazione è aumentata, abbiamo chiarito che un rialzo dei tassi sarebbe stato preceduto da un’interruzione negli acquisti netti di asset. Se da un lato questo tipo di indicazione può amplificare l’effetto delle nostre politiche e ridurre l’incertezza per i partecipanti al Mercato, impegnarsi troppo prima di agire può ostacolare la nostra capacità di correggere rapidamente il nostro atteggiamento. Questo trade-off, tra una chiara indicazione e la flessibilità, è qualcosa di cui dobbiamo essere consapevoli in futuro».

Da ultimo, va sottolineata l’importanza della comunicazione stessa dell’incertezza in cui ci troviamo. Gli ultimi anni sono stati testimoni di come chiarezza e trasparenza da parte delle Banche Centrali siano l’ingrediente fondamentale per non allarmare i Mercati. «Si potrebbero rappresentare diversi scenari o margini di incertezza. Questo potrebbe aiutare a togliere risalto dal singolo numero nell’orizzonte di proiezione. Il range di proiezioni potrebbe corrispondere a narrazioni differenti sull’evoluzione dell’economia nell’Eurozona. In compenso, queste narrazioni potrebbero corrispondere diverse scelte di politica monetaria. Questo renderebbe necessario includere delle probabilità associate agli scenari alternativi di inflazione, al momento di prendere decisioni».

©

Articolo tratto dal numero del 15 luglio 2024 de il Bollettino. Abbonati!

📸 Credits: Canva